ネットリテラシーの低さに気付いて固まる

先週、保有している2つのインド株インデックスファンドの事をブログに書きました。

ベンチマークの違うファンドを比較したつもりだったけど全然比較になっていなかったと翌日改めて書こうとしていました。

サクッとインド株式に関するSBI証券のサイトを見ていた時、<本画面に関するご注意事項>に記載されている

お客さまは、当社WEBサイトに表示されている情報をお客さま自身のためにのみご利用するものとし、第三者への提供、再配信を行うこと、独自に加工すること、複写もしくは加工したものを第三者に譲渡、または使用させることは出来ません。

出典:SBI証券Hyper SBI 2利用規定(https://search.sbisec.co.jp/v2/popwin/info/account/pop6040_het2_riyou.html)

の部分に気付きました。←以前も読んだはず!

個人の利用で出典を記載すれば大丈夫だと誤解していましたが、ブログに使うのは個人のためにのみの利用ではなく第三者への提供に当てはまるのではと焦りました。

SBI証券お問い合わせフォームを通して問い合わせたところ、禁止事項に該当していました。

ファンドやETFの情報だけでなく、念の為と確認した個人の「口座サマリー」や「保有資産」、「My資産」のスクリーンショットも禁止との事。

貯蓄から投資の過程を記録した記事の中でSBI証券のスクリーンショットを使わせてもらっていました。

記事は一旦非公開にし、使用しているスクリーンショットを削除してから公開に戻します。

ただスクリーンショットを削除したら不要になりそうな記事も多く、そのままゴミ箱行きになりそうです。

マネーリテラシーアップの前にネットリテラシーが低過ぎて反省。

匿名でないと書けない家計や投資、貯金の事など公開してきましたが、スクリーンショットや写真に個人情報が分かる可能性があるものも含まれていました。

今回の事をきっかけにネットリテラシーも高めていきたいです。

引用させてもらう時やリンクを貼る時には特に注意します。

「金融庁ウェブサイトのコンテンツの利用について」のように明記されていない場合には利用を避けるか、問い合わせて問題ない事を確認のした上で利用するように気を付けます。

以前LINEアンケートを引用させてもらった時に出典の記載方法が載っていてその通りにしましたが、利用や出典に関する記載を見つけられないけど問題なさそうな場合には「出典:○○」とだけ記載して使う事もありました。

上記金融庁のサイトには具体的な出典記載方法が載っており、URLを記載する事や加工して作成した場合にはその事も記載するのを忘れないように気を付けたいと思います。

出典:金融庁ウェブサイト利用ルール(https://www.fsa.go.jp/rules/index.html)

- ア コンテンツを利用する際は出典を記載してください。出典の記載方法は以下のとおりです。(出典記載例)出典:金融庁ウェブサイト (当該ページのURL)出典:「○○調査」(金融庁) (当該ページのURL) (○年○月○日に利用) など

- イ コンテンツを編集・加工等して利用する場合は、上記出典とは別に、編集・加工等を行ったことを記載してください。また編集・加工した情報を、あたかも国(又は府省等)が作成したかのような態様で公表・利用してはいけません。(コンテンツを編集・加工等して利用する場合の記載例)「○○調査」(金融庁) (当該ページのURL)を加工して作成「○○調査」(金融庁) (当該ページのURL)をもとに○○株式会社作成 など

毎日更新とはいかなかったものの、それでも投資にシフトしてから200記事くらいを書いていました。

5つのETFは管理が大変と2つに絞ったり、ETFの買い時を逃しまくって取り敢えずMMFを買うなどまわり道も色々。

迷ったり前言撤回して方針が変わったりしながら投資や家計管理をしてきましたが、記録する事で客観的に見る事ができて少しずつ改善してきました。

楽天証券とZaimには問合せ中ですが、楽天証券やZaimの画像も使えないようであれば、今後はExcelとCanvaで作成した図表を使って投資や家計を記録していきます。

Canvaについては改めて利用規約を読み商用利用、禁止事項を確認して、Canvaで作成した資料をブログに掲載するのは問題ないと確信できました。

今後は、規約を読んでも分からない事は問い合わせて問題がない事を確認してから利用するように気を付けます。

引用可能かどうかがはっきりしない場合には引用しないのが一番。

勝手に引用してはダメ!という事を忘れないようにします。

過去記事のうち残したい記録は、ExcelやCanvaの表に置き換えて再投稿します。

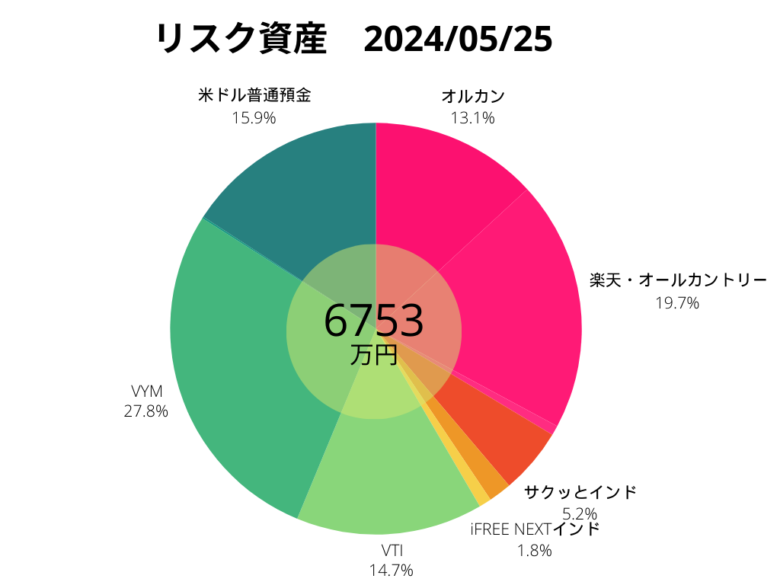

毎月25日のリスク資産確認に必要な項目

できるだけ手間を省いて家計や投資状況を把握したいです。

とにかく面倒だと続きません。

月に1度リスク資産の金額を確認するだけなら楽だけど、それだけでは現状をきちんと把握できないし長期インデックス投資のモチベーションを保つ事が難しいです。

山あり谷ありでも長期的には右肩上がりの成長が期待できる投資対象である事や複利の効果を再認識するためにもグラフでも確認したいです。

月に1度のリスク資産確認では何をどのように確認するか?

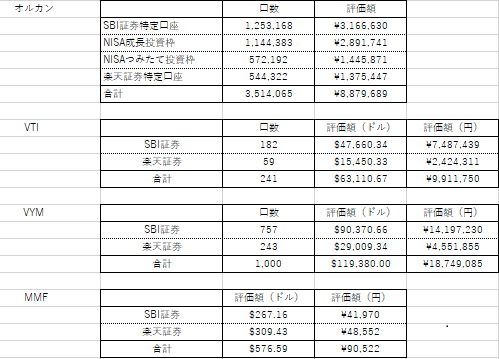

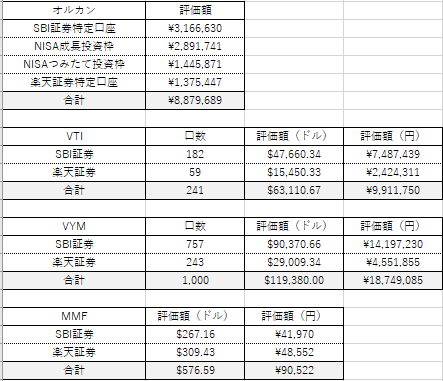

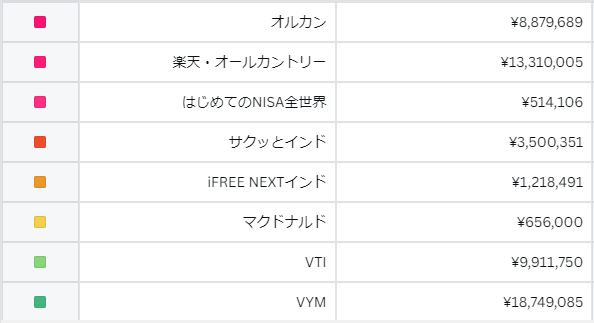

まずは保有銘柄とそれぞれの評価額です。

楽天証券とSBI証券の両方で保有しているファンドやETFがあるので合わせて確認する必要があります。

SBI証券で3つの口座に分かれているオルカンは面倒ですが、NISAの非課税枠は大きいので我慢します。

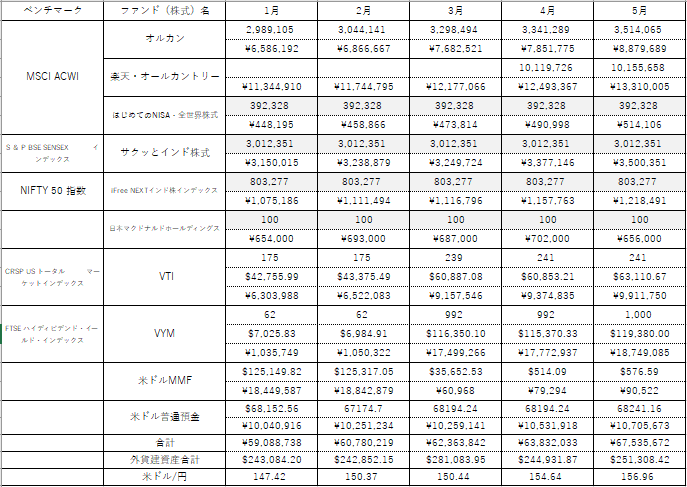

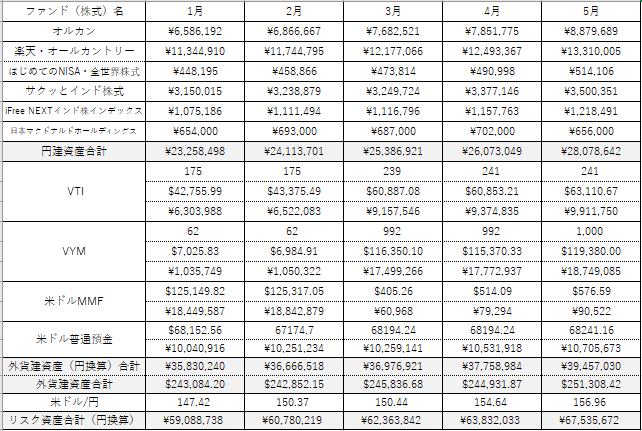

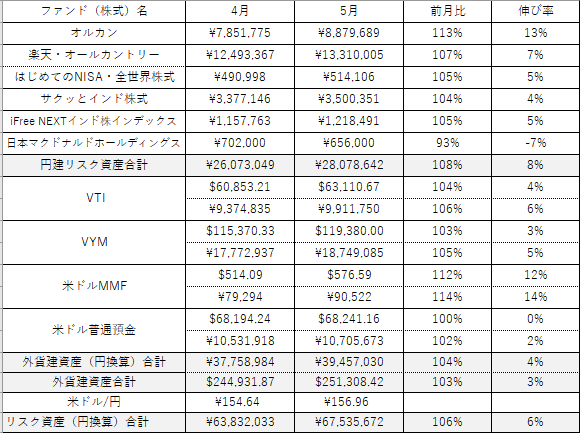

先月と同じようにExcelの表に入力していきました。

楽天・オールカントリーの1~3月口数はiDeCoの履歴を確認しても分かりませんでした。

米国ETFは為替レートの影響も大きいので、保有数量と米ドルの評価額、円換算評価額は把握しておきたいです。

ファンドや日本株は口(株)数は必要?

円建資産は評価額が分かれば十分なので口数は削ります。

ベンチマークも不要です。

6つの円建資産は把握しやすくなりました。

3月、4月分の米ドルMMFの金額が間違えていたので訂正しました。

楽天証券でもSBI証券でもMMFでVTI一口が買えるのに気付いたのでこの後買います。

SBI証券ではMMF解約してからでないと買えないので、今後VTIの分配金再投資をしていく事を考えると米ドルETFは楽天証券にまとめるのが楽そうです。

楽天証券で移管のキャンペーンがあったらVTIとVYMを移管して、SBI証券ではNISAやクレカ積立だけにしようと思っています。

把握しやすいようにグラフを利用

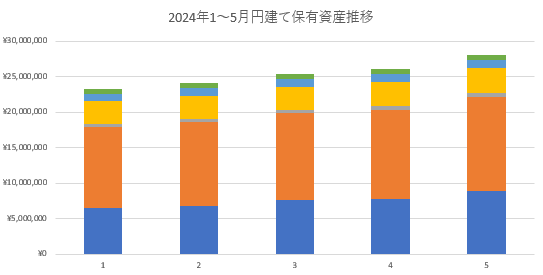

上の1月~(5)月までの保有資産一覧は必須で、これで資産の増減や現在の評価額を確認します。

現在の評価額は円グラフが把握しやすいです。

米ドル普通預金は解約してオルカンを増やしたいと思っているのに、わざわざ円に替えずにドルのままVTIを買った方がいいのではと決め切れません。

1~2倍でスワップをもらいながらFXで待機する方がいいのではないかと選択肢が増えそうになりましたが自制しています。

前月と比べてどのくらい増えたのか減ったのかも把握しておきたいです。

先月はマクドナルド株が70万円を超えていましたが、今月は大分下がっています。

-7%も分かりやすいけど93%でも把握できます。

前月比と伸び率はどちらか1つで十分と前月比を残して表にまとめました。

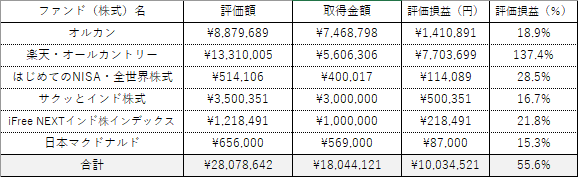

前月比よりも投資金額(取得金額)と評価額の差や損益費の方が知りたかったです。

旧つみたてNISAの「はじめてのNISA・全世界株式インデックス」が40万円ちょうどじゃなくて17円多いのは謎。

Excelで年利も計算できるようですが、オルカンはスポット購入でバラバラに買ってたりもするし年利回りは今のところ必要ないかな。

オルカンと楽天オールカントリー以外の4銘柄は初めにスポット購入したらホールドしているだけなので取得金額と評価額の比較ができれば十分です。

積み上げ縦棒グラフだと推移が分かりやすいです。

下からオルカン、楽天・オールカントリー、はじめてのNISA全世界株式インデックス、サクッとインド株式、iFree NEXTインド株インデックス、日本マクドナルドの順です。

オルカンと楽天・オールカントリー以外はほぼ横ばいなので、順番を逆にしてほぼ固定の項目を下に表示してオルカンの伸びが分かりやすいようにしたいです。

Canvaで円グラフの色と合わせた方が見やすそう。

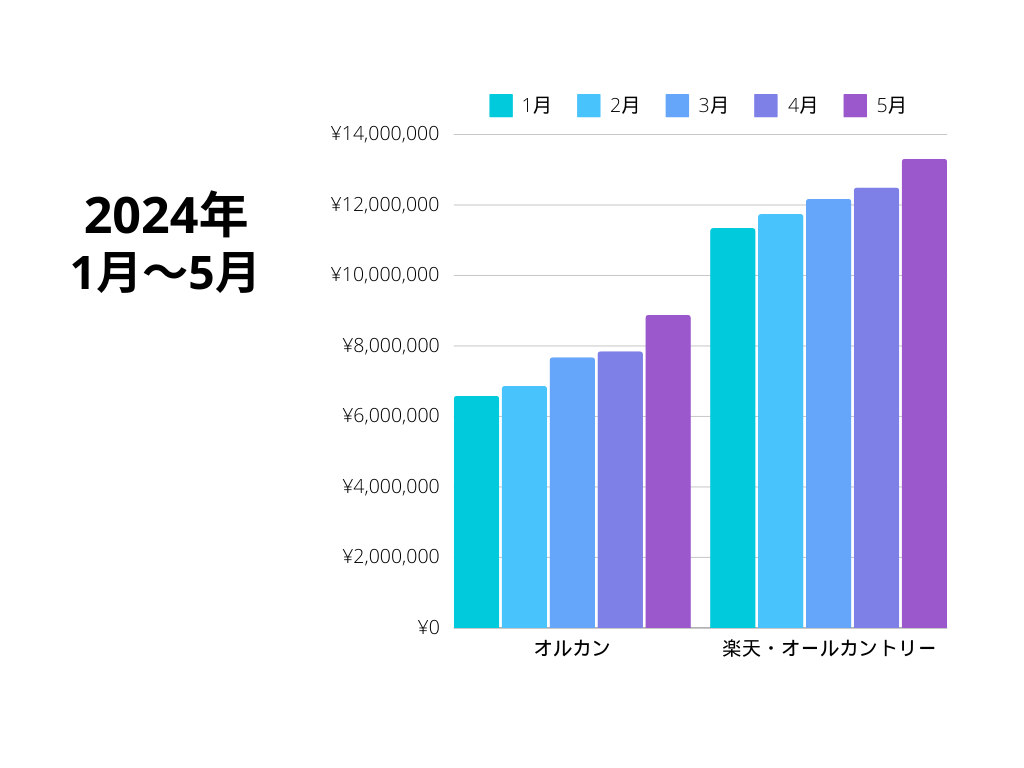

毎月積み立てているオルカンと楽天・オールカントリーは別グラフで経過をみたいです。

最初だけは色々やってみても結局面倒で後になって省く事になります。

毎月25日のリスク資産確認では何をどんな風にチェックしていくのかもう少し考えてみます。