去年と今年のねんきん定期便を比較

新年度でお金の事を考えてみました。

家計簿をつけて出費を把握するようになったのは去年「ねんきん定期便」をちゃんと見て、老後資金について考えた事がきっかけでした。

それまでも少ないのは分かっていたけどスルーしてきました。

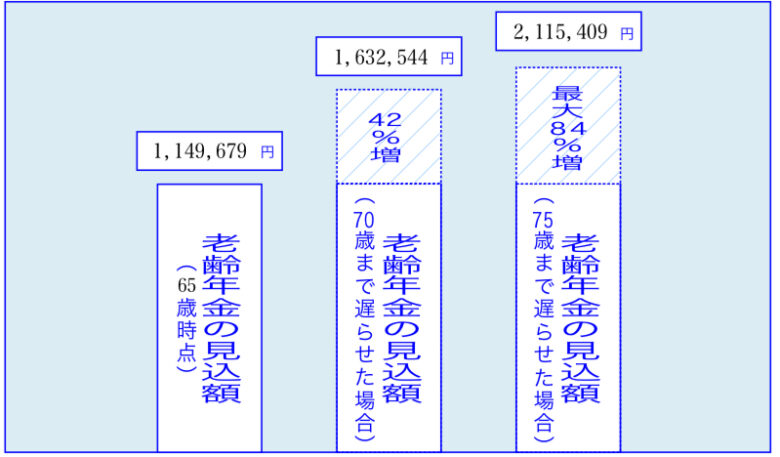

去年の「ねんきん定期便」です。

(過去記事)

65歳から受給すると実際の手取りは8万円くらい。

全然足りないと焦りました。

長く働いて受給開始を遅らせれば何とかなるかもとも思いましたが、65歳を過ぎても健康で働けるのかは分かりません。

iDeCoのほったらかし投資の効果とNISAの機会損失の反省からクレカ積立を始めました。

感情に左右されず毎月投資信託の先取投資ができるようになりました。

普通預金で寝かしていた資金も活用して投資に全力シフト。

この1年でお金に対する考え方は随分変わりました。

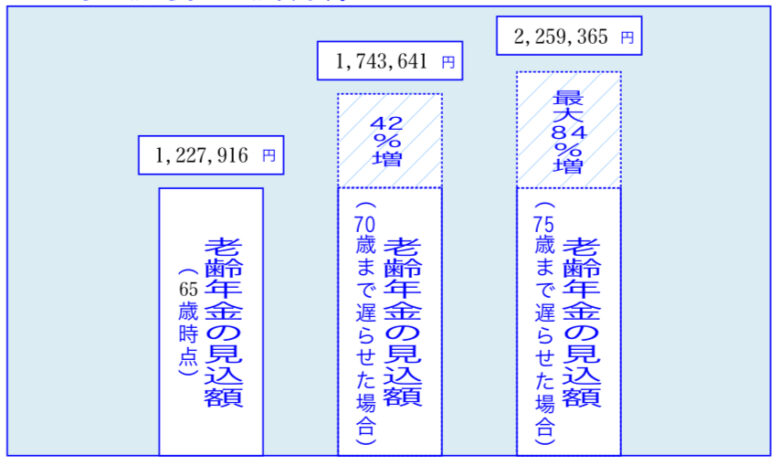

今年の「ねんきん定期便」です。

去年国民年金から厚生年金に変わったので少し増えました。

その代わり、iDeCoの拠出が6.8万円から2.3万円に減ったのでiDeCoと年金のトータルで考えると減ったかもしれません。

年金だけだと手取りは月8万円くらいになりそうです。

老後の単身世帯支出平均を確認

去年の年間支出の平均を調べてみました。

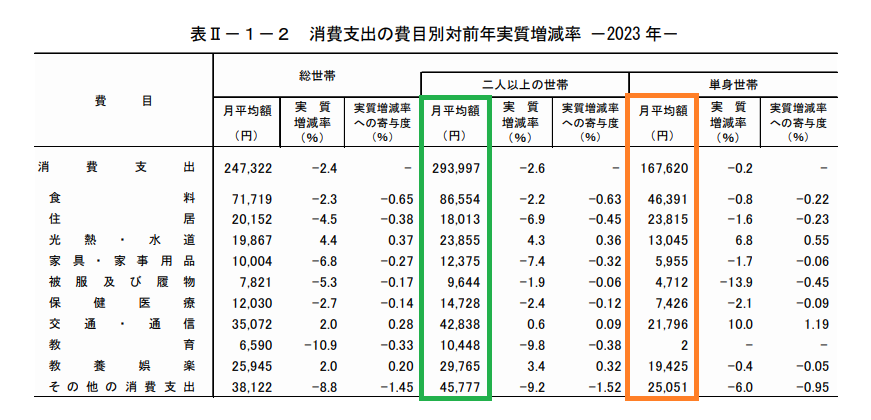

統計局ホームページ家計調査で2023年分のデータです。

2人以上世帯だと月平均は30万円を切っています。

社宅だったりや会社の家賃補助があると住居費は抑えられますが、平均18,013円というのは住宅ローンを払い終えている世帯も多そうです。

住居費は地域差も大きいので平均を目指すのは無理ですが、1人暮らしになったらできるだけ身軽に暮らしたいです。

高校生、大学生の子供がいる世帯は教育費が高いのは当たり前ですが、住居費と教育費は大きいと再認識しました。

教育費はまだ6年くらい掛かりそうですが、子供が学生の間はこれ以上仕事量を減らさずにキープしたいと思っています。

単身世帯の月平均は167,620円です。

住居費以外は平均以下に収まりそうと思いました。

住宅ローンを払い終えても固定資産税や火災保険、地震保険は掛かるし修繕費も掛かってきます。

猫と暮らすために建売住宅を購入しましたが、住居費は以前の賃貸マンションの家賃と駐車場代を合わせた金額と同じくらいです。

広さが60m²から100m²になって駅近で車も不要になった事を考えると12万円台の住宅ローンや2万円の修繕積立、火災・地震保険を合わせた16万円は高くないと思っていました。

子供と猫のための家なので、1人暮らしになったら売却して1LDKのマンションに引っ越す事も考えています。

平均はあくまでも参考

退職後月16万円の支出で年金が8万円だと8万円足りない事になります。

住居費次第な気はしますが、小さく暮らせれば基本生活費は10万円くらいに抑えられそうです。

元旦(過去記事)に書いた通り、退職後は月8万円のミニマルライフがしたいです。

子供が独立したら水道光熱費や食費は半分近くまで減らせそうと思っていますが、物価もまだ上がるのでどのくらいが適正なのか分かりません。

私の場合、基本生活費を数万円増やしても満足度はそんなに変わらない気がします。

物が増えたら管理の手間も掛かってくるので、今の管理できる量をキープしてこれ以上増やしたくないと思っています。

1 in 1 out 、物によっては 1 in 2 out で物が増えないように気を付けています。

基本生活費と違ってレジャー費や交際費は多い程幸福度アップに繋がると思うので、ここは節約せずに自由に使えるようになりたいです。

医療費や介護費の個人差は大きいので、平均を知っても自分がどのくらい掛かるのかはその時になってみないと分かりません。

必要な時に我慢するような事は避けたいです。

iDeCoの見込み

iDeCoは退職所得控除までの大部分を一時金で受取り、残りを年金で受け取る予定です。

iDeCoの一時金は住宅関連費用に充てたいと思っていますが、変わってくる可能性も高そうです。

ここ7年は相場が良くiDeCoの資金は順調に増えてきましたが、14年後は分かりません。

今の評価額は1,259万円ですが、全て投資信託(楽天・オールカントリー)なので、世界的な株安になれば減ります。

毎月2.3万円を14年間積み立てた場合、想定利回り4%でシミュレーションをすると、5,168,396円でした。

現在の12,599,053円にプラスして合計17,767,454円でした。

相場次第で不確定要素も大きいですが、毎月2.3万円を確実に積み立てる事を頑張ります。

1年前との差

ねんきん定期便の金額は1年前とあまり変わっていませんでしたが、1年前と比べて少ない年金に対しての心構えができたと感じます。

1年前は毎月の支出がいくらなのかさえも把握できていなくて、普通預金を取り崩していったらそんなに持たないといいう不安が大きかったです。

今は月の支出が把握できていて、コントロール可能な支出も分かるようになりました。

投資にシフトした事で、取り崩しの不安が減りました。

今までは給与から使わなかった分が普通預金で増えていっただけで1年でいくら増えたのかも知らず目標金額など考えた事もなかったですが、今は先取投資をしてリスク資産1億円という具体的な目標も決めたのでプレッシャーはあります。

楽天証券では4月から、SBI証券では5月からクレカ積立も10万円ずつに増やして余計プレッシャーは掛かっています。

今日計算してみたところ、

楽天証券のキャッシュ積立も合わせた月25万円、年間300万円でオルカンを6年間積み立てて1800万円、NISAの年初一括投資360万円を4年で1,440万円を合わせた3,240万円で6年後にリスク資産が1億円を到達できそうな見通しが立ちました。

安全資産の割合を減らしていて年初一括360万円を4年間続けられるかはまだ分かりませんが、毎月25万円のオルカン積立は確実にしていきたいです。

NISAは4年でなく6年かけて1,440万円ならできると思うので、子供の独立に合わせた6年後をゴールに定めて節約に励みます。

猫と子供に必要な費用は制限なし

自分は月3万円でやりくり、食費・日用品は4万円まで

海外旅行だけは我慢せずに米ドル普通預金を使う

今の時点ではこんな感じで頑張りたいと思っています。