固定資産税について

お金と向き合うようになった去年、固定資産税の金額を知りました。

毎年払っていたので知らなかったはずはないのですが、それまではあまり気にしていませんでした。

「住居費=住宅ローン」だと思っていたところ(過去記事)から支出を把握して少しずつ改善。

今は住宅ローンと固定資産税、火災・地震保険、修繕費も合わせた金額を住居費としています。

前年度の固定資産税額は159,700円でした。

第1期だけは楽天Payで、第2~4期はLINE Payで納税しました。

そろそろ固定資産税の納税通知書が届く頃です。

固定資産税の金額が間違っているなんてめったにないと思っていたけど、そんなに珍しい事ではないとか。

今までは明細書をちゃんと見ていなかったので今後のためにも調べておこうとまずは明細書を見てみました。

明細書には「土地」、「家屋」と区分別に評価額や課税標準額、相当税額が記載されていますが、これを見ても金額があっているのかどうか分かりません。

課税標準額と税額は固定資産税と都市計画税に分かれていてちょっとややこしいです。

固定資産税の税率は1.4%なので、基本的には課税評価額が正しければ税額も正しいはず。

まずは課税評価額に誤りがないのかを確認しました。

土地の評価額は色々

土地の価格は「一物五価」と言われる5つの評価額があります。

・公示価格

・路線価

・基準地価

・実勢価格(時価)

・固定資産税評価額

基準地価を除いた「一物四価」の方がメジャーなようです。

公示価格

公示価格は土地取引の指標となる1m²あたりの土地の価格(円/m²)です。

毎年1月1日時点の評価額が3月に公表され、国土交通省が運営する「不動産情報ライブラリ」で調べられます。

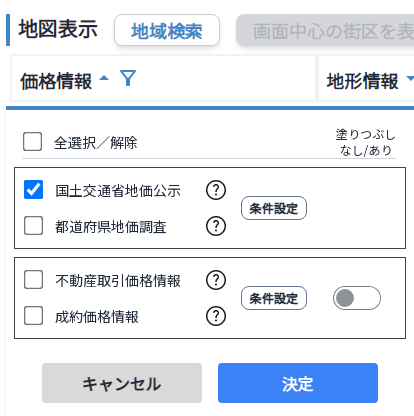

地域検索で都道府県、市区町村、地区、(丁目)を選んで地図表示をクリック。

左上の価格情報▼をクリックして

☑国土交通省地価公示 にチェックをして決定を選ぶと地図上に公示価格が表示されます。

例えば 300,000 と表示されていて自宅の土地が100m²の場合、

300,000(円/m²)に土地の面積100m²をかけた 30,000,000万円 が土地の公示価格です。

路線価

路線価は相続税や贈与税の基準となる価格です。

路線価は国税庁の「財産評価基準書路線価図・評価倍率表」に載っています。

最新の令和5年分のタブを選択。

都道府県を選んで路線価図をクリック。

市区町村→地名から住んでいる路線価を確認します。

公示価格よりも細かく表示されています。

例えば 300D と表示されている道路に面した持家(整形地)の場合、

数字の右側に書かれたアルファベットは借地権割合なので関係なし(借地の場合はDだと60%になる)。

数字の部分 300 の単位は 千円/m² です。

普通住宅地区で奥行きが10m~24mなら奥行価格補正率は1.00なので

100m²の土地の路線価は、

300,000×100×1.00 で30,000,000円 になります。

公示価格の約80%なので、どちらかの価格が分かればおおよその価格が分かります。

公示価格×0.8=路線価

路線価÷0.8=公示価格

基準地価と実勢価格

基準地価は、国土計画利用法に基づいて都道府県が主体となって1名以上の不動産鑑定士によって鑑定評価されます。

毎年7月1日時点の評価で9月に公表されます。

地価公示法に基づいて国土交通省が2名の不動産鑑定士によって鑑定評価する公地価格とは違いますが、価格はほぼ同じです。

実勢価格とは不動産市場で実際に売買された価格の事で需要と供給によって変わってきます。

実勢価格は公示地価の110%程度なので公地価格から実勢価格の目安が分かります。

公示価格×1.1=実勢価格

公示価格と同様、不動産情報ライブラリで調べられます。

地図左上の価格情報▼をクリックして

☑都道府県地価調査

☑不動産取引価格情報

☑成約価格情報

にチェックをして決定。

駅の青丸をクリックすると不動産取引価格情報が表示されます(基準価格(都道府県地価調査)は表示されず)。

公示価格のように地図上にはマークや価格は表示されませんが、地図上で調べたい場所をクリックすると土地取引件数と不動産取引価格情報が表示されて詳細が見られます。

固定資産税評価額

固定資産税評価額は固定資産台帳に記載された土地、家屋の評価額です。

3年に1度「評価替え」が実施されていて2024年は評価替えの年(基準年度)に該当します。

固定資産税評価額は公示価格の70%程に設定されています。

公示価格×0.7=固定資産税評価額

固定資産税・都市計画税の明細書に書かれた土地の評価額を確認したら、公示価格のほぼ70%でした。

金額は正しいようです。

固定資産税の求め方

土地の固定資産税、都市計画税

「固定資産税・都市計画税 納税明細書」土地に関する部分の見方です。

所在地、地番、地目(宅地)、地積を確認。

そして、評価額が正しいかを確認します。

「不動産情報ライブラリ」で公示価格と実勢価格、「財産評価基準書路線価図・評価倍率表」で路線価を調べた後で固定資産税の評価額と照らし合わせて金額が正しい事が分かりました。

固定資産税だけだと思っていたら、都市計画税も一緒に納めています。

調べてみると市街化区域には都市計画税もかかるようです。

市街化調整区域であるにもかかわらず、市街化区域として都市計画税を誤って課税されていたなんて事もあるので住んでいる地域が市街化区域なのか、市街化調整区域なのかは確認が必要。

市区町村の「都市計画図」を見ると市街化区域なのか市街化調整区域かが分かります。

土地の課税標準額、固定資産税の計算

(固定資産税)評価額から課税標準額を求めます。

小規模住宅用地(200m²以下の住宅用地)の場合、

固定資産税の課税標準額は評価額の1/6

都市計画税は課税標準額は評価額の1/3

になります。

例えば、3,000万円の評価額の土地の場合、

課税標準額(固定資産税)は1/6で500万円、課税標準額(都市計画税)は1/3の1,000万円です。

固定資産税はこの課税評価額に1.4%を、都市計画税は0.3%をかけて計算します。

小規模住宅用地で土地の評価額が3,000万円の場合、

固定資産税額

3,000万円×1/6×1.4%=70,000円

都市計画税額

3,000万円×1/3×0.3%=30,000円

になります。

明細書の土地部分の評価額、課税標準額(固定資産税)、課税標準額(都市計画税)、相当税額(固定資産税)、相当税額(都市計画税)の5つの数字が正しいかどうか計算してしました。

又、備考欄に「住宅用地特例」と軽減特例が記載されているかも確認します。

建物の評価方法

建物の評価は、今と同じ建物を新築で建てた場合にどのくらいの建築費がかかるか(再建築価格方式)で評価されます。

既存家屋の場合、

固定資産評価額 = 前回再建築評点数 × 再建築評点補正率 × 経年減点補正率 × 評点1点あたりの価格

固定資産評価のしくみについて(家屋評価)に詳細が記されていましたが結構複雑な計算のようです。

・木造住宅は経年減点補正率が10年で約0.5なので評価額は50%くらいになる(更に年数が経って20%まで下がったらその後それ以上は下がらない)。

・固定資産税は評価額に1.4%、都市計画税は評価額に0.3%をかける(土地と同じ)。

このくらいを知っていればいいかなぁと。

固定資産税・都市計画税として納める税金は土地と建物それぞれの相当税額を足した金額になります。

改めて明細書を確認しました。

建物の税額も間違いありませんでした。

土地の評価額は上がっていましたが、建物は同額でした。

物価上昇で再建築費用は上がっても経年劣化で建物の評価額はどれだけ下がるのか、近々納税通知書が届いたら明細書も確認します。

まとめ

固定資産税が正しく課税されているかを確認しました。

納税通知書に添付された明細書の固定資産税評価額が正しいかどうかは公示価格と比べると分かります。

まず、土地の公示価格を「不動産情報ライブラリ」で調べます。

自宅周辺の公示価格に土地の面積をかけた金額が公示価格です。

固定資産税評価額は公示価格の70%なので、明細書に記載された土地の評価額が公示価格の70%なら適正な価格です。

市街化区域の場合には、固定資産税の他に都市計画税がかかります。

固定資産税=課税評価額×1.4%

都市計画税=課税評価額×0.3%

で納税額が決まります。

建物の場合も同様で評価額にそれぞれ1.4%、0.3%をかけます。

固定資産税・都市計画税納付書の年額は、

土地と建物の固定資産税と都市計画税を合わせた金額です。

住宅用地の特例措置があり、

小規模住宅用地(住宅1戸につき200m²までの部分)なら固定資産税は1/6、都市計画税は1/3に、

一般住宅用地(200m²を超える部分)なら固定資産税は1/3、都市計画税2/3に減額されます。

その他、新築住宅は3年間、新築マンション(中高層耐火住宅)は5年間(長期優良住宅なら2年間延長)固定資産税額が1/2に減額されるなどの軽減措置もあります。

長期優良住宅の場合は2年間園長されて新築戸建なら5年間、新築マンションなら7年間固定資産税が1/2になります。

該当する場合には備考欄に記載があるはずなのできちんと適応されているかの確認が必要です。